万达风波持续发酵 富力地产第五次冲A折戟

2017-10-24 09:54:38 当代财经网

标普预计,在万达商业转变之后,其在房地产开发行业的市场地位将会减弱。同时,万达商业的债务杠杆将长期受到影响,融资渠道也可能面临收紧。出于对万达商业流动性的担忧,穆迪和惠誉也先后下调了评级。

更为沉重的一击是,在万达商业地产的评级被下调后,触发了一项提前偿还部分境外贷款的条款,贷款额总计逾10亿美元。为此,万达不得不与各家银行商谈重新安排部分债务的事宜。

“融资受阻后,万达的资产较重,只有卖掉资产回笼现金才会对持续经营有较好保障。”刘斐凡说,目前万达面临的最大症结是融资渠道被收紧。

招银国际分析师文轩森则表示,鉴于早前售卖资产及目前收租所得,万达在短期内经营应该不会出现太大问题,中长期则难料。

从H股退市是失误?

一位不愿具名的分析人士认为,万达7月以638亿抛售资产的主要原因是海外项目突遭停贷,另一原因或是其私有化完成后,与投资机构有对赌协议在先,有必要降低自身负债,以寻求回A顺利进行。

几经波折的万达商业地产于2014年底登陆港交所后,由于估值未达预期等原因,于2016年9月正式退市。

上述分析人士向财联社记者表示,如果万达商业不退市,今年在内房股集体爆发后,或许能享受一波股价上涨带来的红利,并通过资本市场融资,解渴资金需求,或许不需要打包贱卖那么多优质资产。

但退市已成既定事实。“王健林高估了自己对证监会的影响力。”黄立冲直言不讳地称,其自始至终认为万达商业从H股私有化并退市是错误的。

对此,文轩森也表示,“现在来看万达退市是个错误决定,不过,很多人都没有预料到今年内房股表现会如此之好。”

万达从H股退市的终极目标是回A,但回A在当前情况下存在不确定性及相应风险。一旦未在既定的时间内完成回A动作,万达将按照与投资机构的对赌协议,支付相应的回购款项、利息及相关费用。

在《万达商业私有化投资基金推介说明书》里,明确了万达商业回A时限,及未能成功回A应承担的责任。说明书显示,万达商业必须在2018年9月前完成A股上市,否则万达集团或其指定第三方提供以10%每年(单利)回购 (由万达集团提供回购保证)。如未能成功IPO,扣除各项税费后投资者预期可获得最高不超过5.5%的收益。

此外,若万达商业成功私有化之后未能如约在国内实现上市,万达集团将会以每年10%向基金回购全部股权,费用前总回报约为20%,而需扣除主要费用,如利息、过桥、承诺函、2年管理费及通道管理费等开支,预计扣除费用总计约为16.5%-20%。

业内人士认为,目前万达回A主要面临两大阻碍,一是否能顺利通过证监会的一系列IPO审批流程,二是低价出售部分优质项目、转型轻资产是否能获得资本市场认可。

记者于10月20日查询发现,证监会披露的上交所首次公开发行股票正常审核状态企业基本信息显示,万达商业排在申报企业的第56位,审核状态为已反馈。

“在反馈会之前,证监会都是按照企业排位进行审理,但是有些企业会在反馈环节出现问题,如未能改进,流程就会停滞,导致最终上发审会的排位会发生变化。”证监会一位内部人士告诉财联社记者。

对于万达回A,黄立冲认为,“万达售卖资产之后,手头资产情况恶化了,其回A本身的可行性在减少。打包出售资产后,可能会令该公司负债率降低一些,但早前万达为回A也做了融资,未来其仍有利息要还。”

标普在9月底指出,万达在A股上市的前景并不明朗,信息风险加大。“如果没能在未来6-12个月之间上市,我们还会降低评级;如果万达商业的房产销售恶化得比预期更快,我们也会降低评级。”

一旦回A失败,万达在资金上或将遭遇更大麻烦。而目前距万达与投资机构约定的上市期仅有10个月左右,对王健林而言,能否如期登陆A股市场,将是关键一役。

王健林到底错在哪里

-

滴滴市值达到680.8亿美元 未来如何“出行”?

07-02, 07:53 -

上半年1804股跑赢大盘 *ST众泰涨幅领涨两市

07-01, 10:02 -

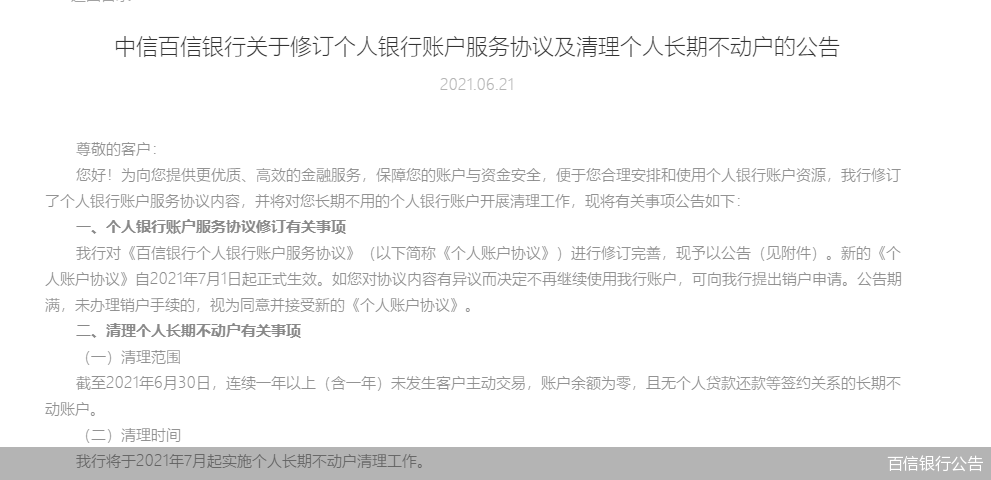

为何越来越多银行开始清理闲置银行卡?

06-30, 08:59 -

华晨集团再迎新“掌门人” 破产重组提速

06-29, 08:06 -

福建省加快推进快递包装绿色转型

06-24, 08:51 -

不一样的天猫“6·18”新指标 每笔订单减碳17.6%

06-22, 08:38 -

方便面刮起“高端风”!曾经低价的它靠啥拿下用户?

06-18, 10:13 -

对隆基乐叶销售收入骤增 通灵股份转战创业板迎考

06-11, 08:27 -

全国猪肉价格呈现波动下行态势

06-10, 15:21

当代财经网 版权所有 联系邮箱:o79715@qq.com

豫ICP备18004326号