京城房价非典型性下跌 3月挂760万,如今650万仍谈的人少

2017-09-26 15:01:02 澎湃新闻 华尔街见闻

由于房贷业务天然的杠杆特征,其对于房价波动的承受能力自然与首付比例、业务占比、毛利率等高度相关。

从首付比例来看,京城首套房按揭贷款通常要求首付30%,部分购房人违规加杠杆,通过消费贷、房抵贷等形式加大杠杆,其对于房价波动的承受力显然低于合规客户,本报对于此类违规行为已于9月5日进行了报道。监管部门对于此类加杠杆的行为也毫不手软:北京银监局、人民银行营业管理部9月5日傍晚已联合印发《北京银监局人行营业管理部关于开展银行个人贷款资金违规进入房地产市场情况检查的通知》,要求北京市辖内的银行业金融机构针对个人经营性贷款和个人消费贷款开展自查工作,重点检查“房抵贷”等资金违规流入房地产市场的情况。

对于银行业整体的情况,平安证券日前发布的《中国房地产深度研究报告》认为,房价下跌20%就会给银行业带来巨大压力,房地产行业风险一旦爆发,农商行和股份制银行将首当其冲,国有商业银行抗风险能力较强。各类银行的风险水平排序是:五大行<城商行<股份制商业银行<农商行。报告估计,截止到2017年上半年,我国商业银行涉房贷款总规模模约43.3万亿元,占各项贷款余额37.8%,占银行总资产25.5%。其中,个人住房贷款20.1万亿,房地产开发贷款7.8万亿元,其他房地产贷款1.8万亿元,以房地产作为抵押物的其他贷款13.6万亿元。如果房价出现大规模下跌,接近四成的银行贷款都可能受到关联影响。从上市银行的情况来看,据《证券日报》记者统计,25家A股上市银行今年上半年合计的涉房贷款为22.6万亿元,其中,住房按揭贷款余额合计为17.92万亿元;房地产开发贷款合计4.68万亿元。

报告还提示,房地产市场的波动可能从三个渠道影响银行贷款的风险。首先,持有资产价值渠道,房价下跌意味着借款人被动违约的概率上升,银行贷款信用风险加大;其次,房产销售渠道,房价下跌将直接导致开发商销售回款下降,进而导致其资产负债表受损而影响开发贷的偿付;最后,抵押品价值渠道,房价下跌时房地产抵押品价值缩水、流动性变差,可能导致银行收回资金减少,还会降低银行未来贷款的意愿。

从按揭贷款价格的价格变动来看,9月19日本报刊发报道,独家关注到京城首套房贷款利率上浮5%-10%已经成为主流,当日傍晚监管部门再次发声表示支持,“房贷利率调整是银行在北京市严格实施房地产市场调控、市场利率整体上扬的背景下,根据市场资金水平变化、自身资产负债管理需要所采取的自主行为,符合政策要求和导向”。

据《证券日报》记者统计,四家国有大行今年上半年的付息率在1.5%-2%之间;大多数中等规模银行的付息率在2.5%上下浮动,小型银行的付息率大多在2%-2.8%之间。而按揭贷款的基准利率是4.9%,去年房贷利率优惠至八五折时执行利率仅为4.17%,优惠至九折时执行利率仅为4.417%;如果按照基准利率1.1倍批贷则是5.39%,如果按照目前京城最高的基准利率1.2倍批贷则是5.88%。从上述数据可以看出,房贷实行折扣利率时,银行该项业务的净利差最低可能不足1.5%,而上市银行今年中期信贷业务整体的净利差大多数在1.5%-2.5%之间,最高甚至达到了3%。

2016年上半年,就曾有一家股份制银行副行长表示,房贷利率如果执行八五折利率优惠,银行考虑综合成本后需要倒贴8个百分点。而今年上半年,资金面较彼时收紧,银行的资金成本也是明显上升,按揭贷款利率“折扣变上浮”也是情理之中,相对而言,也有助于银行在综合“压力测试”中获得更好的表现。

-

滴滴市值达到680.8亿美元 未来如何“出行”?

07-02, 07:53 -

上半年1804股跑赢大盘 *ST众泰涨幅领涨两市

07-01, 10:02 -

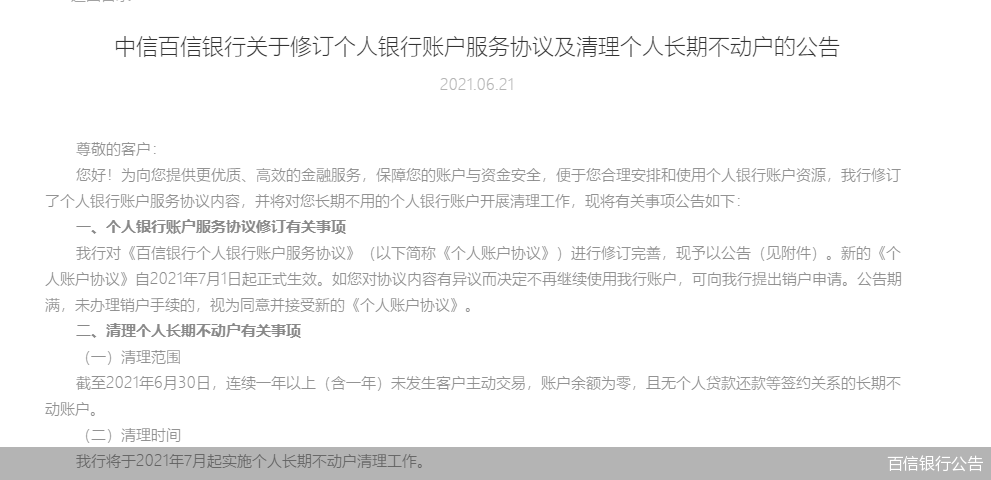

为何越来越多银行开始清理闲置银行卡?

06-30, 08:59 -

华晨集团再迎新“掌门人” 破产重组提速

06-29, 08:06 -

福建省加快推进快递包装绿色转型

06-24, 08:51 -

不一样的天猫“6·18”新指标 每笔订单减碳17.6%

06-22, 08:38 -

方便面刮起“高端风”!曾经低价的它靠啥拿下用户?

06-18, 10:13 -

对隆基乐叶销售收入骤增 通灵股份转战创业板迎考

06-11, 08:27 -

全国猪肉价格呈现波动下行态势

06-10, 15:21

当代财经网 版权所有 联系邮箱:o79715@qq.com

豫ICP备18004326号